复利思维,投资理财

今天我们聊聊,从复利思维角度如何来优化我们的投资理财。

首先围绕着这个复利来展开,为什么一定要重视复利呢?

看一个公式:

F=p*(1+i)^n

这里p是本金,i是收益率,n是多少年。

这么看下来,复利是怎么产生的?其实就是你的本金、以一定的收益率不断地向前滚动,滚动的时间越长,收益越高。

所以复利它的实质,其实就是一个滚雪球,就是一定要有湿雪,然后一定要有长坡。

湿雪是什么?

那就是你它要有一个相对比较高的收益,然后需要它增值的时间会比较长。

爱因斯坦说过一句话,复利是人类的第八大奇迹。说的就是这个道理,通过复利这种方式,我们的财富可以实现指数级的增长。

什么叫指数级的增长?

平常我们讲的都是单利,比如,你把钱放在银行,储蓄一年是2%。你到期之后,那你要把这个你的全部的本金加2%的收益拿走,然后到明年你再把这个1万放进去,他就再给你重新来计算你的这个收益。

但如果是我们假如说复利来计算的话,那它真的其实就是一个利滚利的一个过程,本金加收益累计计算来再去投入,从而实现了一个这个复利的指数级的增长。

给大家讲一个故事。这个故事大家可能都知道。

有个国王要奖励农夫,农夫说,我就想要点粮食。要多少呢?农夫说 ,这有一个棋盘,里面有64格,我想填满每一个格,但希望每一次填的时候,后一格放的数量是前一格的2倍;也就是,第一个格放一粒,第二格放两粒儿,第三个格放 4 粒儿,第四个格儿放 8 粒儿来,就这样的不断往下的叠加。这个国王一开始答应得非常痛快,觉得这有什么了不起的,太简单了,这才多少斤粮食啊。但后来旁边的官员提醒他,如果真的按这个方案去执行农夫的这个要求,我们把整个国家的粮食都给他也不够……

这就是复利的价值。

1、怎么实现复利?

实现复利有两个核心的问题。

回到刚才的这个公式来看:

F=p*(1+i)^n

收益等于本金乘以你的这个收益的增长,然后再加上这个时间。

展开全文

所以这样来的话,它有两个核心关键。

第一个,不能出现本金的永久性损失。

你想想,本来前面收益还都是在增长的,而且由于它是一个复利,所以这个增长还比较快的。但是一旦它遭遇了一次本金的永久性损失,你的收益就会大打折扣。

举一个简单的例子,大家想想,如果是本金损失了50%,想实现回本儿需要涨多少啊?其实简单一算就知道,并不是说仅仅往回涨50%就能回本。如果本金已经损失了50%,意味着接下来要涨 100% 才能回本,之后才能谈收益的问题。

所以从这个角度来讲,实现复利的一个重要前提是,本金不能有永久性的损失,不然你的回本过程会拉长,然后让整个复利实现的过程出现了一个断崖。

这也是巴菲特其实一直强调的,他说投资的第一原则,是保住本金。第二个原则是,请谨记第一条原则,也是保住本金。

第二,不能中断收益率。

收益肯定是有波动的。但是通过什么样的方法,能够让这个收益波动不会带来收益率的损失?这是一个核心问题。

唯一的方法其实就是来做长期投资。

但是我觉得可能很不幸,在过去的两年、三年,我发现大多数中产家庭都经历了一个本金的减少、收益的减少的过程。对应在家庭的资产上,就是资产是减少的,甚至是出现了“中产返贫”的情况。

例如,很多中产按照原来的收入,假定自己在未来的 10 年能维持原来的高收入,同时还能够不断地涨薪。在这种情况下,买了大房子,背了高房贷,当自己收入下降甚至是被裁员的时候,房贷支出成了压垮这个家庭的这个一根稻草。

假设某两口子年薪百万,就认为未来30年起步都是年薪百万,然后可能五年之后两口子年薪就150万了,然后再多少年之后两口子年薪200万,按照这样的一个线性外推……其实这是我们做投资的时候非常忌讳的一个问题,按照这样的线性外推来做了推导,结果就会让自己背上了“高负债”。但是当被裁员和收入下降的时候,发现每个月的家庭收入的80%要去还房贷,甚至可能全部的收入拿去还房贷都还不上。

这就是中产返贫的一个真实案例。

2、怎么规划?

想实现财富复利增值,要尽早规划。

规划这事,如果10年前没做,那么今天就该做!只有这样我们才能够享受复利的因和果。

就是现在要种下因,那么未来我们才能够享受果。

那么解决方案是什么呢?

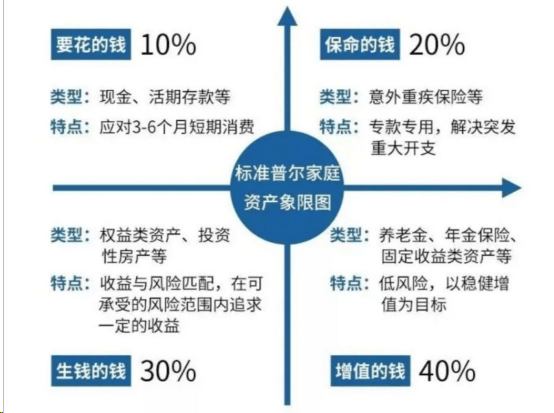

是标准普尔象限图。在经过了非常多的比较之后,我自己认为这是众多的解决方案中是最有效的,而且也是无痛的一个最优解。

为什么?因为他把咱们家里的钱分成了四部分,然后这一四部分分别承担不同的功能,同时实现了短期、中期、长期的安排。

1)要花的钱,就是解决眼前的事,明天、后天、未来的一个月、两个月可能会有什么样的情况我要解决。

2)保命的钱,主要是为了防范意外,专款专用。

3)生钱的钱,是为了搏一下收益。也就是,在我们的财富有了一定的安全基座后,可以拿一部分资金去放手一搏,赚更多的钱。

4)增值的钱,用于保本增值,通过复利的方式,用40年、50年的时间给我们创造真正的价值,解决我们的养老问题。

当这四部分钱都配置到位后,那么我们就立于不败之地了,任尔东南西北风,任何问题、任何风险我都不怕。

具体怎么配置呢?

分别说说。

1)要花的钱,一般是配置货币基金,随用随取,非常方便。当然,可转债也是不错的选择,持有期一般是2个月,滚动持有,需要用钱的话,到期赎回。

2)保命的钱,一般是通过健康险、重疾险、医疗险来实现。

3)生钱的钱,可以通过配置股票、基金等来实现。

4)增值的钱,需要的是稳健增值,那么可以配置一些长债,包括美国的长债等等。

我身边有很多这样的朋友,在美债收益5%以上的时候买了美债,然后跟我说拿10年,吃利息就行。美债又不可能违约,每年5%的利息,你想想多香!

当然,除了长债,增额寿这种储蓄型保险,以及分红险、年金险等等,也是比较好的可利用工具。

需要注意的是,我们在制定方案的时候,需要根据我们每个人的家庭情况,例如资产、年龄等,针对性地规划,需要一对一地去规划。所以,大家在规划的时候,最好请一个靠谱的团队来帮你做这个事。

如果大家相信我们钱耳朵,可以联系我们的专业顾问来帮你规划方案。

评论